Вагончик тронется, цемент останется.

В середине июня в Поволжье, на Юге и Северо-западе страны возникла проблема с недостатком цемента, что вызвало недовольство среди потребителей, обсуждения и подозрения в сговоре производителей для повышения цен.

Не различая оптовых и розничных цен, стоимости тарированного и навального цемента, не учитывая транспортные расходы, стали раздаваться заявления о возможном многократном росте цен.

Что же в реальности произошло на рынке? Чем это может закончиться? И как в будущем избежать подобных ситуаций?

Причиной неудовлетворенного спроса может быть как собственно рост спроса, так и снижение объемов поставок продукции. В России, с обычными колебаниями температуры от зимних 30 градусов мороза до летних 30 тепла, традиционно предпочитают строить летом. И не смотря на появление новых технологий, в апреле-мае начинается строительный бум. И как следствие ежегодно в это время растет спрос на основные стройматериалы, в том числе и цемент.

Причиной неудовлетворенного спроса может быть как собственно рост спроса, так и снижение объемов поставок продукции. В России, с обычными колебаниями температуры от зимних 30 градусов мороза до летних 30 тепла, традиционно предпочитают строить летом. И не смотря на появление новых технологий, в апреле-мае начинается строительный бум. И как следствие ежегодно в это время растет спрос на основные стройматериалы, в том числе и цемент.

Большинство производителей цемента адаптировали свое производство к новым рыночным реалиям. В зимний период проводятся плановые ремонты, реализуются проекты малой реконструкции и модернизации производства. Некоторые заводы в это время производят клинкер и хранят его до начала строительного сезона. В отличие от цемента, длительное хранение полуфабриката существенно не влияет на его свойства.

В сезон 2011 года цементная отрасль вошла на волне оптимизма, которую породил 20-процентный рост потребления в первом квартале к аналогичному периоду прошлого года. Это обстоятельство, не смотря на попытки «отдельных» производителей поднять цены, не привело к ажиотажу. Уровень спроса все равно не превысил показатели 2006 года.

Первое предупреждение экспертов прозвучало в апреле этого года. Директор департамента перевозок строительных грузов Трубной транспортной компании Плутахина Ольга в интервью «РЖД-Партнер» предсказала дефицит парка железнодорожных хоппер-цементовозов в размере 30%.

В основе этого прогноза лежало не столько ожидание роста потребления, сколько факт выбытия из эксплуатации подвижного состава. Так, основной владелец транспорта для цемента – Первая грузовая компания (ПГК) – вывела из эксплуатации по оценкам от 4 до 6 тыс. хопперов-цементовозов. Якобы, содержание этих вагонов обходилось дороже платы за их использование (может быть, имело смысл продать их на аукционе более эффективному собственнику?) Вместе с этим ПГК не опасалась потери финансовых потоков и утраты рыночных позиций. Доля компании на рынке снижалась в худшем случае до 50%. А на остальных владельцев транспорта приходилось не более 7 тыс. доступных для аренды хопперов-цементовозов, которые не могли серьезно поколебать позиции ПГК. К тому же часть из них была задействована для других сыпучих грузов.

Для ликвидации формировавшегося десятилетиями дисбаланса потребуются годы и капитал. География перевозок цемента не позволяет найти достойную альтернативу железнодорожному транспорту. И в середине июня обострились ожидаемые проблемы с поставками потребителям.

Почему сложившаяся ситуация дает нам возможность утверждать что первопричина именно нехватка железнодорожного транспорта? А, скажем, не недостаток мощностей производителей или сознательное снижение ими объемов производства.

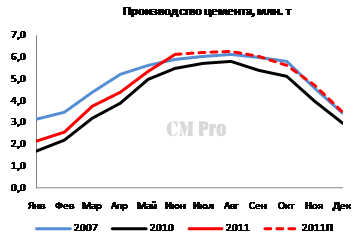

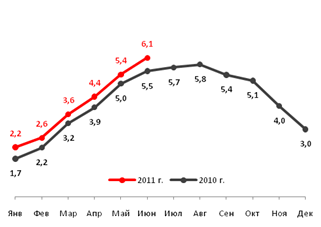

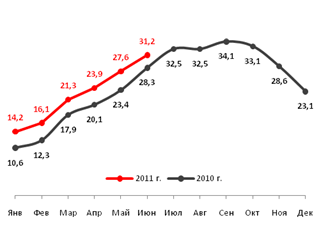

Как мы видим из графика производства цемента, его объем в течение этого года полностью повторял контур предыдущего, превышая его на 0,4-0,5 млн. тонн в месяц. И только в июне на 0,2 млн. тонн превысил показатели аналогичного периода 2007 года. При этом мы знаем, что с 2010 года прирост мощностей составил 2,6 млн. тонн цемента в год, а с 2007 года почти 5 млн. тонн.

Как мы видим из графика производства цемента, его объем в течение этого года полностью повторял контур предыдущего, превышая его на 0,4-0,5 млн. тонн в месяц. И только в июне на 0,2 млн. тонн превысил показатели аналогичного периода 2007 года. При этом мы знаем, что с 2010 года прирост мощностей составил 2,6 млн. тонн цемента в год, а с 2007 года почти 5 млн. тонн.

В 2007 году вскоре после начала сезонного роста потребления цемента, его отгрузка железнодорожным транспортом фактически стабилизировалась на уровне 3,9-4,1 млн. тонн в месяц. Скорее всего показатель в 4,1 млн. тонн – максимальный объем, который мог быть перевезен в это время хоппер-цементовозами. В это же время объем производства цемента продолжал расти вплоть до сентября.

Максимальный объем месячной отгрузки цемента железнодорожным транспортом был в мае 2008 года – 4,4 млн. тонн. В этот месяц парк хопперов-цементовозов составлял чуть более 29 тыс. (Далее в рассуждениях мы не будем учитывать использование зерновозов и других видов подвижного состава для перевозки цемента по причине отсутствия объективной информации для анализа). Допуская, что этот парк использовался полностью, получаем, что одним вагоном перевозилось 150 тонн в месяц.

В 2007 году цемента больше всего перевезено в сентябре – 4,1 млн. тонн. При этом парк хопперов-цементовозов составлял чуть больше 27 тыс. Пиковая перевозка на один вагон составила 152 тонны в месяц. В июне текущего года примерно 25 тысячами вагонов перевезено 3,7 млн. тонн. Таким образом, на один вагон приходится примерно 148 тонн в месяц, что близко к показателям перевозки 2007-2008 года. Таким образом можно сделать вывод, что даже если показатели оборачиваемости вагонов достигнут уровня 2007-2008 годов, вряд ли можно перевезти железнодорожным транспортом более 3,8 млн. тонн. Мы же считаем, что максимальная месячная перевозка в 2011 году будет чуть больше 3,7 млн. тонн.

Как и в 2010 году стоимость цемента у производителя начала расти в момент выхода железнодорожной отгрузки на пиковые мощности. В прошлом году этот момент наступил в июле, когда было отгружено всего на 40 тыс. тонн меньше чем в этом году, но парк был больше.

Что же ожидает нас в этом году?

Дефицит любого товара, в том числе и цемента, сначала приводит к росту его стоимости непосредственно у конечного потребителя. Но это только в начале. Дальше рост неудовлетворенного и тем более потенциально неудовлетворимого спроса приводит к необходимости повышать цену у производителя – не все из них готовы согласиться на сверхприбыли посредников.

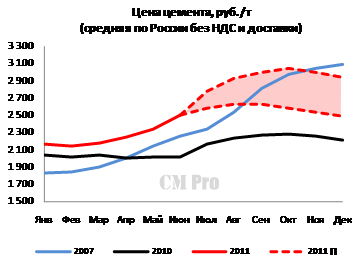

В основе предлагаемого прогноза лежит анализ динамики цен без НДС и доставки 2010 и 2007 годов, когда на повышение стоимости цемента также повлиял и дефицит подвижного состава. Во всех случаях была рассмотрена динамика от точки обратной реакции цементных заводов.

В основе предлагаемого прогноза лежит анализ динамики цен без НДС и доставки 2010 и 2007 годов, когда на повышение стоимости цемента также повлиял и дефицит подвижного состава. Во всех случаях была рассмотрена динамика от точки обратной реакции цементных заводов.

В случае пессимистического развития ситуации, когда дефицит железнодорожного транспорта не будет компенсирован другими способами поставки произведенного и импортированного цемента, стоит ожидать повышение средней цены у производителя до 3000-3100 рублей за тонну без НДС. Если же железнодорожники, собственники и распорядители подвижного состава, а также производители используют нам неизвестные резервы для удовлетворения рынка, средняя цена не превысит 2700 рублей за тонну. Причем мы склоняемся к меньшему росту стоимости. Так расчетный прогноз на июнь по пессимистичному сценарию предполагал рост цены более чем на 8,5%, а по оптимистичному около 7%. Реальная цена составила 2500 рублей, а рост 6,8% к маю текущего года.

Анализ динамики отгрузки показывает, что с конца октября начинается значительное падение потребления цемента. В это же время отечественные цементные заводы также снижают производство и, в частности, начинают ремонт и профилактические работы. Однако новые и недавно модернизированные производства имеют возможность продолжать работу. Кроме этого именно осенью планируется выход на рынок дополнительных объемов продукции ещё нескольких новых цементных заводов (подробнее см. на сайте www.cmpro.ru).

Все они будут заинтересованы в продвижении своей продукции и попытаются насытить рынок, в том числе за счет коррекции цены.

В начале июля, когда первая волна паники улеглась и стало возможным подвести промежуточный итог, «СМПРО» опросила потребителей и производителей цемента о видении ситуации на рынке.

Основная масса ответивших покупателей приобретала в летние месяцы 2-4 тыс. тонн ежемесячно. По их ощущениям цена на цемент выросла с начала года на 15-35%, при этом недопоставка цемента оценивалась в 10-50%. Примечательно, что потребители с большим объемом закупок называли меньшие цифры роста стоимости и недопоставки. Также они заявляли о наличие у них решения проблемы с недопоставкой цемента и наличия незначительных проблем из-за повышения цены на цемент. Как правило, на продукцию таких потребителей цемента спрос не снижался.

В качестве альтернативы железнодорожным поставкам они назвали вывоз собственным или арендованным автотранспортом нередко от новых поставщиков. В этом случае, конечно, шла речь о существенном удорожании цемента за счет роста транспортных расходов.

Одновременно с этим ряд потребителей цемента сообщили, что производители стали переадресовывать их в различные торговые дома и к дилерам, у которых цена была выше, чем в прайс-листах заводов. Как и во времена дефицита цемента 2007-2008 годов точка фиксации спекулятивной прибыли переместилась от заводов к посредникам. Причем эти посредники зачастую аффилированы не с собственниками, а с менеджментом или сбытовыми подразделениями заводов.

В ходе же опроса производителей цемента выяснилось, что и для них недопоставка хоппер-цементововов – главный фактор задержек отгрузки. При этом недопоставки оцениваются в 7-10%. Для заводов, чья доля железнодорожной отгрузки меньше, ниже и этот показатель. Все ответившие отметили, что с июня-июля официально повышают отпускную цену в среднем на 10%, что по отношению к началу года составляет 15-18%. В качестве решения почти единогласно обозначен самовывоз продукции покупателем. Также производители отмечают, что их оборудование не работает на пределе возможностей, резервы наращивания производства остаются. Но из-за проблем с вывозом готовой продукции они не востребованы.

Из анализа статистики и результатов опроса можно сделать вывод, что неудовлетворенный спрос создал впечатление многократного роста потребления цемента и производной от него продукции, что не подтверждается иными источниками. Фактическое потребление цемента в первом полугодии 2011 года по отношению к аналогичному периоду предыдущего года выросло на 15,5%.

Как решить проблему сейчас и в будущем избежать подобных ситуаций?

Одним из решений проблемы является увеличение импорта цемента с доставкой максимально близко к точкам потребления. Таких мест в России фактически 3: азово-черноморские, балтийские и дальневосточные порты. К сожалению одна из проблемных точек – Центральный округ – исключена из сферы подобного решения. Доставка в этот регион из портов все равно будет связана с железнодорожными отгрузками.

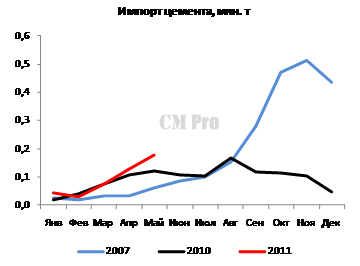

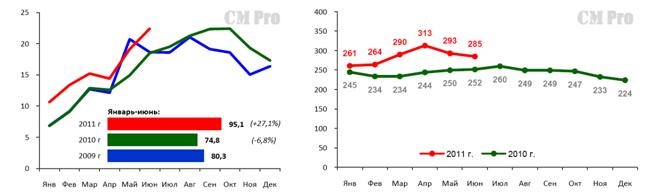

Анализируя импорт предыдущих лет, можно уверенно констатировать, что именно этот путь используется в первую очередь. Так в 2007 и 2010 годах сразу же после достижения максимальной железнодорожной перевозки цемента, фиксировался 2х кратный и более скачок импорта. В текущем же году мы вышли на максимальный уровень импорта предыдущего года уже в мае, что можно оценить как некоторую профилактику потребителями возможной недопоставки цемента. По динамике же импорт этого года скорее сравним с 2007, когда его объем в течение 5 месяцев рос более чем на 30% ежемесячно.

Анализируя импорт предыдущих лет, можно уверенно констатировать, что именно этот путь используется в первую очередь. Так в 2007 и 2010 годах сразу же после достижения максимальной железнодорожной перевозки цемента, фиксировался 2х кратный и более скачок импорта. В текущем же году мы вышли на максимальный уровень импорта предыдущего года уже в мае, что можно оценить как некоторую профилактику потребителями возможной недопоставки цемента. По динамике же импорт этого года скорее сравним с 2007, когда его объем в течение 5 месяцев рос более чем на 30% ежемесячно.

Учитывая вышесказанное, возможно прогнозировать снижение остроты проблемы дефицита цемента в СЗФО, ЮФО и СКФО уже в июле-августе. А за счет перераспределения подвижного состава немного облегчится участь и ЦФО.

Еще один резерв при дефиците цементовозов – зерновозы. Однако в этом году снято эмбарго на поставки зерна за рубеж. Скорее всего эти вагоны не удастся получить цементникам, они будут задействованы на вывозе злаковых.

Также остается возможность использования для транспортировки цемента железнодорожных крытых вагонов или полувагонов. В этом случае необходимо использовать влагостойкую упаковку (биг-бэг, термоусадочная пленка). Такой способ уже используют у нас в стране некоторые производители и поставщики. Однако количество вагонов этого типа также далеко от избыточного.

Другим решением является увеличение парка автоцементовозов как у потребителя, так и у производителей цемента. К сожалению этот подход сдерживается стоимостью дальних перевозок, что ограничивает возможность транспортировки цемента на большие расстояния. А также приказ Росавтодора, запрещающий эксплуатацию крупнотоннажных грузовиков на федеральных трассах при температуре свыше 35 градусов.

Что касается самого очевидного решения – увеличения парка хоппер-цементовозов и их оборачиваемости, то здесь и кроется главная проблема. Внедрение у нас в стране механизмов, способных оперативно нивелировать проблемы дефицита и перепроизводства, сдерживается псевдорыночным подходом. Благая идея разделения парка подвижного состава и транспортной инфраструктуры в условиях несформированной конкурентной базы привела к тому, что потребитель стал платить за доставку своих грузов как минимум дважды. Первый раз – транспортный тариф РЖД за перевозку и второй раз – ПГК или другому арендодателю за предоставление вагонов. Положение усугубилось еще тем, что владельцы вагонов передали их в долгосрочную аренду посредникам, тарифы которых уже никак не регулируются государством. И сегодня прибыль таких компаний зачастую превосходит прибыль производителей цемента.

Возможность сговора транспортников отмечает и Федеральная антимонопольная служба России (ФАС). Как сообщает РБК daily, ФАС провела по жалобе «Евро-Бетон-1» и «СМУ-21» выездную проверку. Она касалась факта ограничения со стороны Южной транспортной компанией (ЮТК) доступа к самостоятельной разгрузке инертных материалов. Антимонопольные органы выявили, что между РЖД и ЮТК был заключен договор аренды части грузового двора железнодорожной станции Сочи, в результате чего все грузополучатели должны были обслуживаться только через ЮТК.

Управление парком железнодорожных вагонов – отдельный вид бизнеса. Цементному заводу, решившемуся на это, необходимо будет закупить хоппер-цементовозы, создать собственное ремонтное депо и диспетчерскую службу. Затраты на реализацию такого проекта будут соизмеримы со строительством нового цементного завода.

Заключение

Рост производства стройматериалов в стране напрямую зависит от деловой активности строительных организаций. Запас мощностей существующих и строящихся заводов достаточен для обеспечения увеличения спроса на цемент на 30-50% (в зависимости от темпов вывода старых мощностей). Это с учетом доли цемента в общестроительном балансе позволяет обеспечить почти двукратный рост капитального и дорожного строительства. Единственным сдерживающим фактором на среднесрочную перспективу останется проблема доставки.

Источник: СМПРО на основе данных ФСГС, ФТС и др.

Статистические данные по производству и ценам на строительные материалы за июнь 2011 года

ЦЕМЕНТ

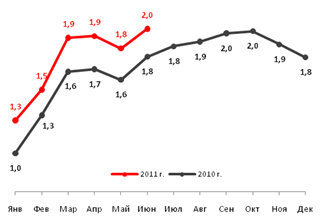

Производство цемента в июне 2011 года увеличилось на 10,5% к уровню июня 2010 года и составило 6,1 млн. тонн. За период январь-июнь текущего года производство цемента увеличилось на 12,9% к соответствующему периоду прошлого года, составив 24,2 млн. тонн.

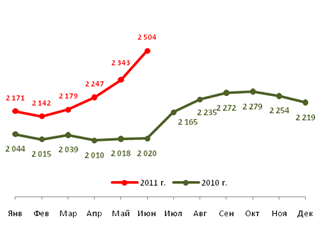

Средняя цена на цемент в июне 2011 года увеличилась на 6,8% до 2504 руб./т цемента (цена производителя без НДС и доставки). С начала года средняя цена на цемент выросла на 12,9%.

| Производство цемента, млн. т | Средняя цена цемента, руб./т |

|  |

БЕТОН

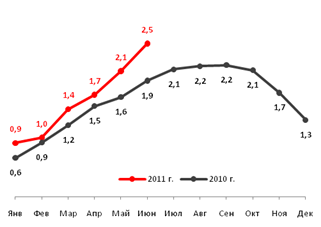

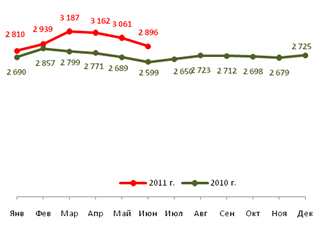

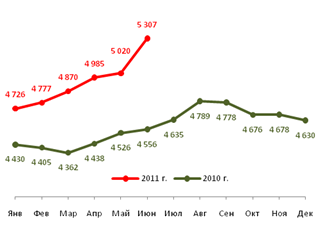

Производство товарного бетона в июне 2011 года увеличилось на 32,1% к уровню июня 2010 года и составило 2,5 млн. м3, в январе-июне текущего года – увеличилось на 23,5% к соответствующему периоду прошлого года и составило 9,6 млн. м3. Среднемесячная цена (цена производителя без НДС и доставки) продолжила свое снижение – в июне 2011 года средняя цена снизилась на 5,4% по отношению к маю 2011 года и составила 2 896 руб./м3. С начала года цена увеличилась на 6,3%.

| Производство товарного бетона по месяцам, млн. м3 | Средняя цена товарного бетона, руб./м3 |

|  |

ЖБИ и ЖБК

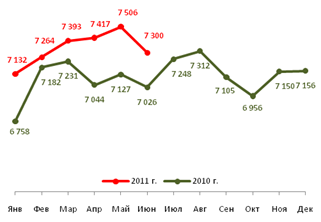

Производство конструкций и деталей сборных железобетонных (ЖБИ и ЖБК) в июне 2011 года увеличилось на 12,4% к уровню июня 2010 года и составило 2,0 млн. м3, в январе-июне текущего года увеличилось на 16,3% к соответствующему периоду прошлого года и составило 10,4 млн. м3.

Среднемесячная цена (цена производителя без НДС и доставки) в июне 2011 года впервые с начала отчетного периода снизилась на 2,7% к уровню прошлого месяца и составила 7300 руб./м3. По сравнению с началом года средняя цена, тем не менее, выросла на 2,0%.

| Производство конструкций и деталей сборных железобетонных по месяцам, млн. м3 | Средняя цена конструкций и деталей сборных железобетонных, руб./м3 |

|  |

КИРПИЧ СТРОИТЕЛЬНЫЙ

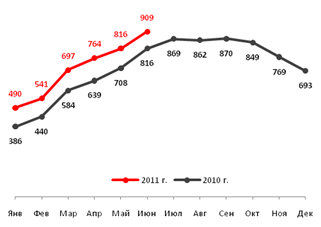

Производство строительного кирпича в июне 2011 г. увеличилось на 11,5% к уровню июня 2010 года и составило 909 млн. усл. кирп. Общий объем производства в январе-июне текущего года увеличился на 18,0% к соответствующему периоду прошлого года, составив 4 217 млн. усл. кирп. Средняя цена строительного кирпича в июне текущего года резко увеличилась на 5,7% относительно уровня прошлого месяца, составив 5307 руб./тыс. условных кирпичей (цена производителя без НДС и доставки). С начала года средняя цена выросла на 14,6%.

| Производство строительного кирпича, млн. усл. кирпичей | Средняя цена строительного кирпича, руб./тыс. усл. кирпичей |

|  |

НЕРУДНЫЕ МАТЕРИАЛЫ

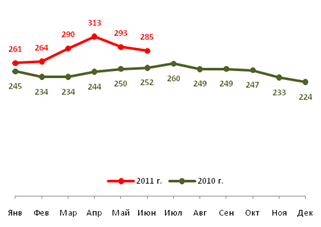

Производство нерудных строительных материалов в июне 2011 года увеличилось на 10,0% к уровню июня 2010 года и составило 31,2 млн. м3, в январе-июне текущего года увеличилось на 19,2% к соответствующему периоду прошлого года и составило 134,2 млн. м3. Средняя цена на нерудные строительные материалы продолжила свое снижение как и в прошлом отчетном месяце – снизилась на 2,7% к уровню мая, составив 285 руб./м3 (цена производителя без НДС и доставки). С начала года средняя цена на нерудные строительные материалы, тем не менее, увеличилась на 27,3%.

| Производство нерудных материалов, млн. м3 | Средняя цена нерудных материалов, руб./м3 |

|  |

ЖЕЛЕЗОБЕТОННЫЙ БЮЛЛЕТЕНЬ. ИЮНЬ 2011

ПРОИЗВОДСТВО

Производство конструкций и деталей сборных железобетонных в июне 2011 года увеличилось на 6,6% к уровню июня прошлого года и составило 1 985 тыс. м3. С начала года производство увеличилось на 10,9% и составило 10 406 тыс. м3.

Из всех видов ЖБИ максимальный относительный рост наблюдался в производстве конструктивных и архитектурно-строительных элементов +33,4%, конструкций фундаментов +27,5% и конструкций каркаса зданий и сооружений +27,3%.

Производство конструкций стен и перегородок, напротив, сократилось: -27,8% к соответствующему периоду прошлого года.

Производство нерудных материалов в регионах РФ, млн. м3 Июнь 2011 Июнь 2010 С начала 2011 С начала 2010| Российская Федерация | 31,2 | 2,8% | 30,3 | 136,8 | 14,5% | 119,5 |

| Центральный Федеральный округ | 7,0 | 12,0% | 6,2 | 26,9 | 12,7% | 23,9 |

| Северо-Западный Федеральный округ | 6,6 | 13,8% | 5,8 | 30,8 | 20,0% | 25,7 |

| Сибирский Федеральный округ | 4,0 | 12,4% | 3,6 | 16,7 | 31,4% | 12,7 |

| Уральский Федеральный округ | 3,7 | -36,4% | 5,8 | 22,2 | 3,9% | 21,4 |

| Приволжский Федеральный округ | 3,6 | 18,8% | 3,0 | 12,9 | 7,8% | 12,0 |

| Южный Федеральный округ | 2,9 | -2,9% | 3,0 | 13,5 | 7,2% | 12,6 |

| Дальневосточный Федеральный округ | 2,3 | 34,4% | 1,7 | 8,8 | 32,6% | 6,6 |

| Северокавказский Федеральный округ | 1,1 | -7,9% | 1,2 | 5,0 | 8,2% | 4,6 |

| Производство нерудных материалов в регионах РФ (млн. м3) Доля региона (%) в общем объеме производства в июне 2011 г. В скобках – изменение долей (в % к периоду прошлого года) | Топ-10 Субъектов РФ по производству нерудных материалов в июне 2011 г., млн. м3 |

| |

ПОТРЕБЛЕНИЕ

| Индикатор продаж нерудных материалов средними и крупными предприятиями на рынок РФ в период 2009-2011 гг., млн. м3 | Средняя цена нерудных материалов, руб./м3 (без НДС и доставки) |

| |

Источник информации: СМПро